4月30日凌晨,农夫山泉股份有限公司(下文简称“农夫山泉”)在港交所官网披露了招股书,这意味着,筹备了一年多的农夫山泉终于要在港交所上市了。

农夫山泉过去三个财年的收入中都是饮用水产品占了大头,其中2017年、2018年以及2019年的营收中,饮用水收入占比都超过57%,近一年稍有提升至59.7%达143.5亿元。饮用水收入的年增长率保持在17%左右。

就招股书来看,农夫山泉对股东非常慷慨,在上市前的三个财年,共给原有股东派息103亿元,其中2017年派息3.67亿元,2018年派息3.67亿元,而计划上市前的2019年则派息96.0亿元。

保荐人

招股书显示,此次上市,中金公司和摩根士丹利担任联席保荐人,募资规模预计为10亿美元。

作为保荐人,中金战绩可谓一个字“惨”,打新圈敬而远之的名字。最近一个伤心的票就是同是医药股的中国抗体-B,上市首日跌幅21.05%,伤透了打新er的心,中金坑的一逼,再往前的迈博药业-B,上市首日跌19.33%,这都是惨痛的教训,中金这个保荐人别轻信。

反观,大摩战绩辉煌,护盘能力强大,近期的票基本全红,尤其以康方生物-B、康宁杰瑞和马上上市的沛嘉医疗-B,简直是打新er的定心丸。相信两大保荐人一负一正可以中和成正。

主营业务

图片来源:农夫山泉招股说明书

农夫山泉披露的招股书显示,成立于1996年的农夫山泉是中国包装饮用水及饮料的龙头企业,主要产品覆盖包装饮用水、茶饮料、功能饮料及果汁饮料等。

根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一。以2019年零售额计算,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。

根据招股书,2017年至2019年,农夫山泉的收入分别为174.91亿元、204.75亿元和240.21亿元,年复合增长率为17.2%;净利润则分别为33.86亿元、36.12亿元和49.54亿元,净利润率分别为19.4%、17.6%及20.6%。无论营收还是净利的增长率都高于国内外软饮料行业的平均水平。这意味着,我们常喝的农夫山泉矿泉水,每1元钱的销售收入可以给农夫山泉带来6毛钱的毛利。

2017年至2019年,农夫山泉的收入分别为174.9亿、204.8亿、240.2亿元,增速分别达17.1%、17.3%,明显高于同期中国饮料行业5.0%、6.6%的增速,且高于全球软饮料行业2.7%、3.4%的增速。

2017年至2019年,农夫山泉的净利润分别为33.9亿、36.1亿、49.5亿元;净利润率分别为19.4%、17.6%、20.6%。

过去三个财年的收入中,饮用水产品收入占据农夫山泉总收入的大头,占比分别为57.9%、57.5%、59.7%。

在毛利率方面,相较过去三年公司整体56.1%、53.3%和55.4%的毛利率,包装饮用水和茶饮料两大产品类别的毛利率高于平均水平。2019年,包装饮用水和茶饮料的毛利率分别为60.2%和59.7%。

关于创始人

据公开资料显示,钟睒睒系浙江诸暨人,生于1954年,先后创立或收购了多家子公司,使养生堂的产业横跨保健品、生物制药、饮料、食品四大领域。

1996年,钟睒睒在杭州建立浙江千岛湖养生堂饮用水有限公司,这也是农夫山泉的前身。2001年6月,公司改制成为农夫山泉股份有限公司。

在福布斯2020年度全球亿万富豪榜上,钟睒睒以20亿美元身家(约合141亿人民币)位列1063位。

按照饮料行业20倍左右的市盈率,虽然上市最终的持股比例尚不能确定,但看好农夫山泉上市后的表现,再加上万泰生物的市值,预计钟睒睒的身家可冲击1000亿元。

钟睒睒的商业版图涉及115家公司,集中在酒、饮料和精制茶制造业行业,涉及的品牌包括朵而、农夫果园、尖叫、茶π、东方树叶、水溶C100、清嘴、母亲牛肉棒等。

根据前文,公司2017-2019年连续三年盈利,累计净利119.52亿元。而2017年三年来则派息103亿元,直接将公司所赚的三年利润分发殆尽。值得注意的是,加上2020年一季度派息9亿以及未来的75亿,2017年以来公司派息或将要给原始股东派息额高达3.67+3.67+96+9+75=187.34亿元。

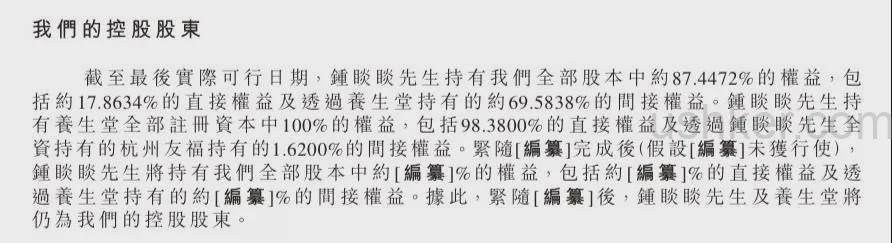

根据公司公告,截至招股日,公司实控人兼董事长钟睒睒持有公司87.4472%的权益,包括 约17.8634%的直接权益及透过养生堂持有的约69.5838%的间接权益。钟睒睒持有养生堂全部注册资本中100%的权益,包括98.3800%的直接权益及透过钟睒睒先生全 资持有的杭州友福持有的1.6200%的间接权益。

上市之后,钟睒睒的个人财富也将巨幅增长。根据福布斯实时数据,农夫山泉创始人钟睒睒个人身家为20亿美元,折合142亿元人民币。

如果上市成功,即使按照港股食品股22.58倍的估值,农夫山泉上市后市值也高达1119亿元,钟睒睒即使股权稀释为75%,个人身家也高达839亿元,超越雷军成为第19大富豪。

上市原因

据公司招股书,截至2019年12月31日,根据国际财务报告准则拥,公司有可分派储备人民币91.75亿元。

既然现金充足,那为何还有赴港上市?农夫山泉在招股书中称,所筹资金计划持续进行品牌建设、稳步提升分销广度和单店销售额、重点计划对位于浙江千岛湖、广东万绿湖、吉林长白山生产基地进行产能扩大、加大对基础能力建设的投入,及探索海外市场机会。

手握充足资金,上市前巨额派息,可以肯定的是农夫山泉并不是因为缺钱才上市。据小道消息,大股东应该要套现。他表示,“大股东想在上市前把公司的资金派尽,然后到香港上市集资套现,沽出手上持股,把大额资金从内地转到海外。”

不仅如此,2020年一季度公司再度派息9亿元,且已经于4月支付完成。此外,截至2019年12月31日,公司所有可供分配的历史保留溢利应于股东大会当日由本公司现有股东保留,估计金额约为人民币75亿元,其未来可作为股息 派付予本公司现有股东。

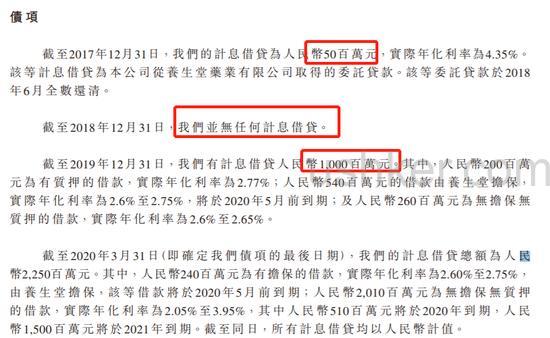

根据公司公告,由于巨额派息,公司2019年借贷飙升至10亿,而此前两年也只借5000万元。而截止2020年3月31日,公司借贷总额进一步翻倍升至22.5亿元,一个季度增加了12.5亿元。

截至2019年12月31日,农夫山泉录得流动负债净额为人民币30.69元,而截至2018年12月31日录得流动资产净额人民币26.78亿元。公司营运资金由正转负,让公司短期偿债压力有所增加。

不过Brian说句实话,作为生意人钟总这波分红操作没毛病,这是上市公司的常规操作,中国飞鹤上市前也进行了分红,自己辛苦赚的这么一大笔钱不分给自己,还便宜你们散户不成?

如果你喜欢港美股和信用卡,别忘记关注+顶置我们微信号和公众号哦!

我是Brian,ushker小站主理人。

财富自由,你我的选择。

布莱恩说港美股

布莱恩说港美股