坊间传闻已久的蚂蚁集团IPO这次真的来了,Brian不骗你。

7月20日,蚂蚁集团宣布,计划在科创板和港交所寻求同步发行上市,预计寻求至少2000亿美元的IPO估值。(约1.4万亿软妹子,这相当于2019年天津市的GDP)

其中,计划在香港寻求100亿美元的IPO。由中金、花旗、大小摩负责其香港IPO。

消息出来后,蚂蚁集团整层楼的员工们沸腾了,没错,这是财富自由的声音,上千个千万富翁即将诞生,这个机会堪比拆迁,可能一生仅此一次。

据内部消息,蚂蚁一个P7员工拿到的期权就价值1000万+,P8P9就更别提了,P7大概是个小领导,底下管6-7个人的小团队。互联网行业确实是普通家庭子弟翻身的好行业,选择计算机专业,从一个不差的大学毕业,熬得住996,后期都能看到希望。

蚂蚁集团是什么?

蚂蚁金服起步于2004年成立的支付宝,2014年10月正式成立。2020年6月,蚂蚁金服启用新名“蚂蚁集团”。蚂蚁集团旗下包括支付宝、蚂蚁财富、芝麻信用、网商银行等业务,分别对应支付、财富管理、信用、小微借贷板块。

狭义上,蚂蚁集团主营业务就是我们平时用的支付宝,但实际上蚂蚁集团已经布局到整个金融行业。

蚂蚁几乎拥有金融领域的全牌照。关于蚂蚁上市后的前景,则是最不难理解的逻辑:支付、消费信贷、微贷、保险、理财等针对C端的核心业务构筑起蚂蚁的万亿估值。2020年的一系列动作来看,蚂蚁打造的金融科技开放平台作用显现,小微商户、农村金融以及供应链端的数字化服务都是未来的发力空间。蚂蚁接下来会在更下沉、更深入B端的金融科技服务中创造更大的未来。

此前路透社报道称,蚂蚁将在今年内IPO,目标估值为2000亿美元(约合14000亿元人民币),并披露蚂蚁2019年实现营收1200亿元,净利润170亿元。

阿里财报显示,截至2020年一季度末的财年中,包括理财、微贷、保险在内的数字金融服务贡献了蚂蚁总收入的50%以上。其中,蚂蚁财富促成合作伙伴为用户管理的资产超过40万亿元。蚂蚁集团促成的保险费总额相比去年同期增长了一倍以上。

蚂蚁集团的股权结构

阿里巴巴持股蚂蚁金服33%的股权,君瀚和君澳持有蚂蚁金服50%股权,而君瀚属于马云及阿里系、蚂蚁系员工,君澳属于阿里巴巴合伙的部分成员。

因此,阿里巴巴及阿里系成员大约持股蚂蚁金服大约83%的股权,目前马云持股蚂蚁金服8.8%,拥有50%表决权。

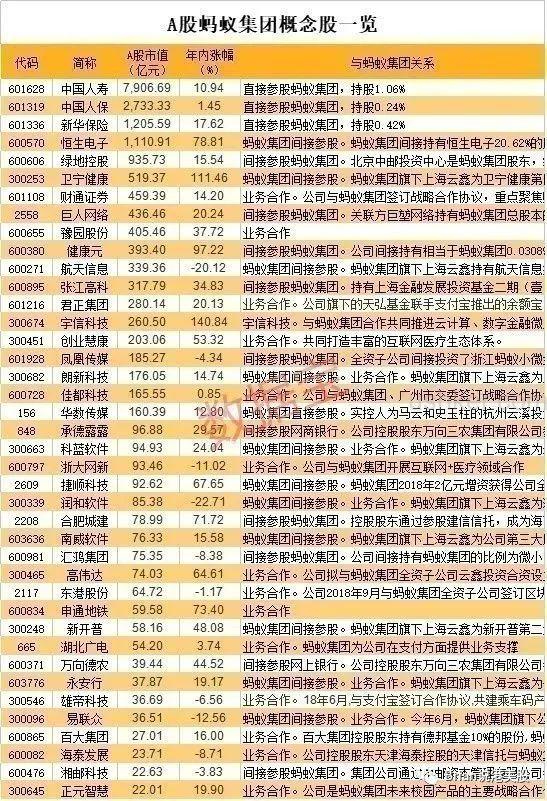

此外,三大保险公司直接参股蚂蚁集团,合计持股1.72%。

中国人寿:直接参股蚂蚁集团,持股1.06%。

中国人保:直接参股蚂蚁集团,持股0.24%。

新华保险:直接参股蚂蚁集团,持股0.42%。

而间接参股蚂蚁集团比例较高或金额较大的有:巨人网络、健康元、君正集团、绿地控股、张江高科、恒生电子、卫宁健康、朗新科技、永安行等。

蚂蚁集团为何选在此时在港股和科创板同时上市?

选择在两地IPO,与蚂蚁的股东结构有关系。蚂蚁的投资人中,既有人民币国资,也有美元外资,还有员工,那么理想的分配方式是外资去港股套现,内资在科创板撑场面。科创板估值会比较高,但是外资走人比较难,这样就有个平衡的解决方案,各取所需。

本来蚂蚁集团按照原计划,上市的第一选择地应该是在美国,但是考虑到中美的关系紧张,科创板又水到渠成,所以蚂蚁这次是顺水推舟。

对于蚂蚁集团来说,A+H两地上市的方案无疑可以为其提供灵活的融资选择,同时两地上市也将增强蚂蚁对于资本市场波动的抗风险能力,也可以拉升阿里的市值。

对于A股股民而言,蚂蚁集团的上市,也意味着终于有机会参与头部互联网科技公司的投资。毕竟,A股市场此前从没有存在过真正意义上的互联网巨头或大型的独角兽公司。

科创板同样需要蚂蚁。

半导体板块的一个隐忧是,企业盈利严重跟不上股票估值和公众的期望,照此以往,会形成较大的泡沫风险。

蚂蚁上科创板,将为科创板带来巨大的流动性和关注度,且将带动其他互联网科技公司分拆业务到科创板上市,形成一定的聚集效应。

蚂蚁等重量级选手上市的时间,显然是决策层决定的,由于上半年金融系统放水严重,导致股市中新股被爆炒,寒武纪这种公司被炒作到千亿市值,很多资金抱团聚集在科技股和消费股中,形成了堰塞湖效应,急需重量级的好公司来吸取多余的洪水。

蚂蚁集团套利模式

按照IPO的大致时间安排,Brian推测蚂蚁IPO需要3-6个月,大概会在今年9-11月上市,而这个时间段,正是海外ZZ风险高发的阶段,9月份HK、11月份米国选举,以及这个过程中互相升级的制裁和金融Z,将对港股和A股带来巨大的波动。在这个时候,有蚂蚁这个镇海神针上市,可以吸引巨量的资金和人气,来对冲其他领域的风险。

作为一个机会投资者,蚂蚁集团上市无疑会产生很好的套利机会,下面就说到重点了。

大伙肯定会想到所谓的蚂蚁集团概念股,可惜很不幸。

这些所谓的蚂蚁概念公司确实可能会受益,但是他们的估值能上升30%?上升50%?还是上升100%?蚂蚁上市对于他们的业绩能带来X%的提升?

这就是囫囵吞枣式的分析套路,不过是借题发挥骗骗散户接盘而已。

蚂蚁上市这件事,真正具有确定性的套利模式是什么?

一曰港交所。

二曰腾讯。

关于港交所,已经明确提出他是这些科技公司回香港最大的获益者,在李小加同志的领导下,年初至今港交所的股价已经上涨50%,随着中概股回归,港交所未来持续可期。

腾讯的逻辑则是:既然支付宝值2000亿美元,且上市后可能超过这个数(2-3倍?),那么微信支付应该值多少钱?如果腾讯也把微信支付拆分到科创板上市,可以值多少钱?

而腾讯目前的5万多亿市值中,明显微信支付在其中的估值是不高的,那么经过计算,我们就可以估出,腾讯新的目标价应该提升多少?

还有一个更大的故事在于,如果蚂蚁上市获得成功,意味着互联网公司产生了一种新的圈钱模式,即把自身业务中的科技子公司分拆到科创板上市,阿里可以把阿里云、达摩院等拆分上市,腾讯也可以把腾讯云、微信支付,还有其投资的大量硬科技公司包装上市,那么阿里和腾讯该值多少钱?

今天腾讯收盘暴涨7.94%,股价达564港元,市值达5.39万亿港元,这也应验Brian的推测,蚂蚁集团的上市能继续带领腾讯上冲,Brian维持腾讯将在9月前破600港币的预言。

最后附上7月20日蚂蚁集团董事长井贤栋的内部信,以下为全文

各位同学:

我向大家正式报告一下,蚂蚁集团计划在上交所科创板和港交所主板同步发行上市,以进一步支持服务业数字化升级做大内需,加强全球合作助力全球可持续发展,以及支持公司加大技术研发和创新。

回想我们最开始成立支付宝,是为了解决交易的信任问题,让陌生人即使远隔千里也能做成买卖。从这里开始,我们用科技助力数字时代的金融服务业体系建设,让每一个普通人、每一家小企业都可以享受跟银行行长一样的权利。然后,从金融服务业开始,我们希望助力更多的现代服务业的数字化建设,因为数字经济时代势不可挡,现代服务业体系的升级不仅仅能让老百姓享受到更多触手可及的美好生活,也能够让更多的小商家小企业不掉队,生意更好做,活得更加有尊严。

这些年来,蚂蚁前进的动力,始终是和阿里集团一起,围绕“让天下没有难做的生意”的使命,发现一个个需求,解决一个个问题,给全世界的小企业和普通人提供更多平等机会。因为我们始终相信,Smallisbeautiful,smallispowerful,这也是蚂蚁这个名字的由来。我们希望通过一点一滴的努力,给这个世界带来更多微小而美好的改变!

为了更好地实现我们的使命和愿景,我们需要更透明,更开放,更分享,也更可持续。而上市,可以让我们更透明地面对世界,面对公众,可以凝聚更多志同道合的同路人,同时也将更好地跟全社会分享我们的成果和未来。

上市在外人看来,固然令人兴奋,但对我们而言,意味着更大的责任和担当。因此,我想向所有蚂蚁人提三点要求:

第一、坚持使命与担当。蚂蚁走到今天,让我们与众不同的,从来不是商业能力,而是我们勇于担当,与每个普通人同呼吸共命运。如果成为上市公司,意味着社会对我们有了更大的期待,这是压力,更是动力。我们必须继续全力以赴,为客户去创新,为社会去创造,为未来解决问题,而不是围绕着短期目标走,忘了初心。只有这样,蚂蚁才不会变成一家平庸的、只会赚钱的公司。

第二、保持谦卑和敬畏。蚂蚁之所以发展到今天,不是因为我们这些人有多么的出色或者特别,这是时代的机遇,也是因为我们始终坚持“客户第一、员工第二、股东第三”,去帮助客户解决问题。我们需要继续用谦卑的态度去服务好我们的客户,去跟这个世界相处,尤其是在面对更多复杂的环境的时候,我们必须敬畏未知,求同尊异。

第三、保持冷静和定力。过去这些年,我们取得了一点点成绩,但这相对于未来更远的路而言,只是刚刚开始。包括金融服务业在内的现代服务业的数字化升级,仍然有无数的难题在等着我们。在携手伙伴服务全球更多市场的同时,也会面临各种各样的困难与挑战。我们需要时刻保持冷静,坚持走正确的路。

上市从来不是我们的最终目标,而是让我们更好地践行使命的新起点。因为我们相信,做一家好公司比做一家大公司更重要,而这一点,无论在任何时候,都不应该被改变。

蚂蚁集团最大的后盾是超10亿的移动支付用户。

在移动支付的这个时代,蚂蚁集团未来可期。

本篇文章来源于: Brian说港美股

布莱恩说港美股

布莱恩说港美股