亚马逊(AMZN.US)公布截至 2022 年 3 月 31 日的第一季度财务业绩。

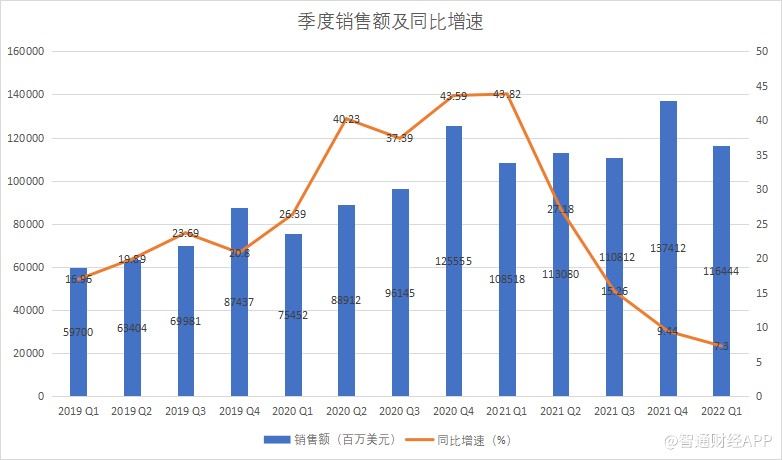

财报显示,亚马逊2022 年第一季度净销售额为1164亿美元,同比增长7.3%,为2001年以来的最低增速;净亏损为38亿美元,上年同期为净利润81亿美元;每股亏损为7.56美元,不及市场预期。该公司还预计二季度可能再次出现亏损。

财报公布后,该股盘后一度重挫12%。

整体业绩一览

净销售额创20年来最差增速

财报显示,亚马逊2022 年第一季度净销售额为1164亿美元,同比增长7.3%,这是2001年以来的最低增速,也是亚马逊首次连续两个季度销售额增幅低于10%(上一季度同比增幅为9%)。

事实上,亚马逊销售额增速长期维持在两位数。在新冠疫情爆发后,在线购物需求激增,其销售额增速一度跃升至40%以上。随着经济重新开放,亚马逊销售额增幅出现明显放缓。

尽管同比增幅放缓(部分原因是上年同期业绩太过强劲),但从绝对值上看,亚马逊销售额仍处于高位。

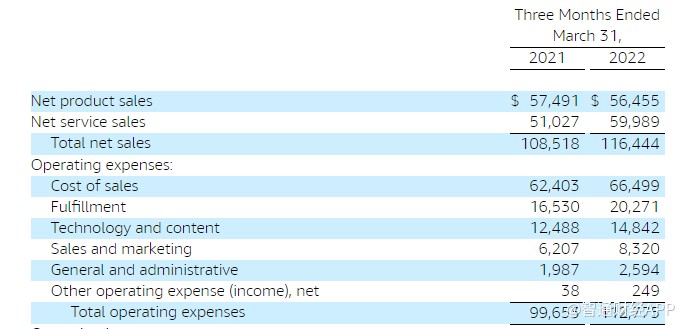

除了销售额增速放缓,亚马逊的成本过快上涨也令投资者感到担忧。

2022年第一季度,亚马逊总营业费用达1127.75亿美元,同比增长13%。其中,销售成本达664.99亿美元,同比增长6.6%;履约费用达202.71亿美元,同比增长22.6%。

数据来自:亚马逊财报

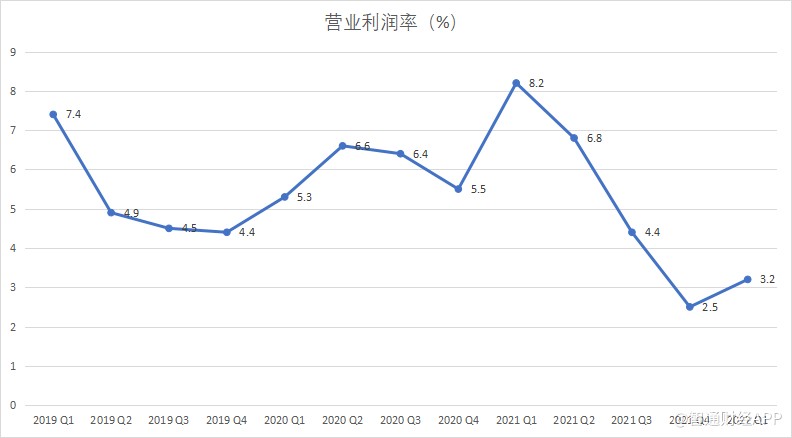

在销售额增速放缓的情况下,成本过快上涨,拉低了亚马逊的营业利润率。

亚马逊2022年第一季度营业利润仅为36.69亿美元,营业利润率为3.2%。上年同期营业利润为88.65亿美元,营业利润率为8.2%。

亚马逊整体的营业利润率看起来并不高,这是因为较低利润率的电商业务贡献了大部分销售额。

7年来首次出现净亏损

在财报公布前,市场已经预料到高通胀和与疫情相关的各种成本会打压零售业务的利润率,进而拉低亚马逊的整体利润率。不过,市场仍对亚马逊能够实现季度盈利很有信心,虽然净利润可能会同比大幅下降。

然而,亚马逊的“拉胯”程度令市场大吃一惊。财报显示,2022年一季度净亏损为38亿美元,上年同期为净利润81亿美元;每股亏损为7.56美元,分析师预期每股收益为8.40美元,上年同期每股收益为15.79美元。

亚马逊表示,一季度净亏损中包括对电动汽车制造商Rivian Automotive(RIVN.US)投资带来的76亿美元非运营费用损失。这是亚马逊7年来首次出现净亏损。

亚马逊在一定程度上也将亏损问题归咎于燃料成本上涨,称俄乌冲突导致成本上涨,这个问题在欧洲市场尤其突出。

在新冠肺炎疫情爆发以来这两年,亚马逊已经将仓储和配送产能翻倍、劳动力规模也将近翻倍,这造成亚马逊现在出现产能过剩。亚马逊表示,随着电子商务销售不可避免地放缓,产能过剩正在对该公司造成负面影响。

聚焦业务数据

电商业务仍贡献大部分销售额

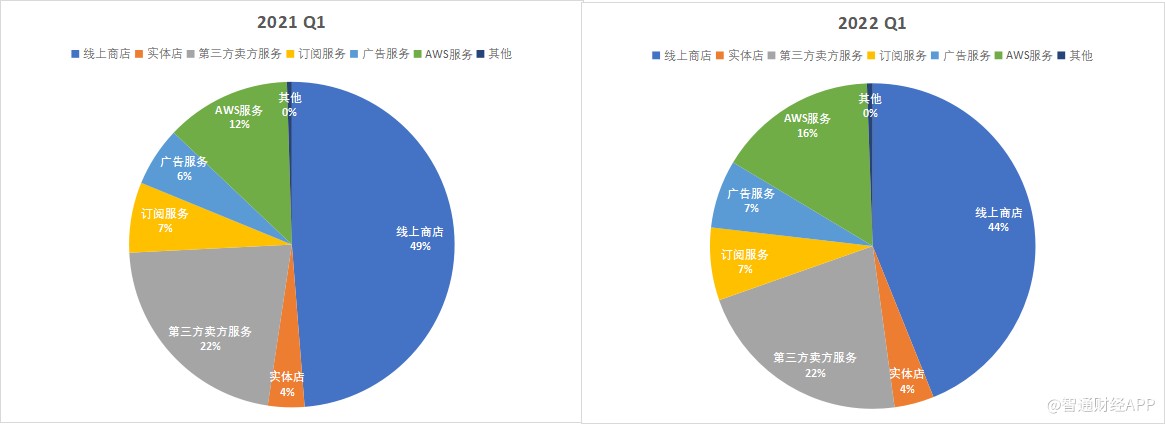

在亚马逊各业务板块中,2022年第一季度销售额占比最大的是线上商店,占比高达44%;其次是第三方卖方服务,占比达22%;而较高利润率的AWS云服务和广告服务占比分别为16%和7%。

一个较为积极的现象是,与2021年第一季度相比,线上商店的销售占比有所下降,AWS云服务和广告服务占比有所上升。

数据来自:亚马逊财报

具体来看,今年第一季度亚马逊线上商店的销售额达到511亿美元,同比下降3%;

包括Whole Foods和Amazon Go在内的实体店销售额为46亿美元,同比增长17%;

第三方卖方服务业务的销售额为253亿美元,同比增长7%;

包括Prime会员在内的订阅服务业务的销售额为84亿美元,同比增长11%;

广告服务业务的销售额为79亿美元,同比增长23%;

AWS服务业务的销售额为184亿美元,同比增长37%。

数据来自:亚马逊财报

AWS依然是云市场“一哥”

亚马逊AWS是本次财报中为数不多的亮点。

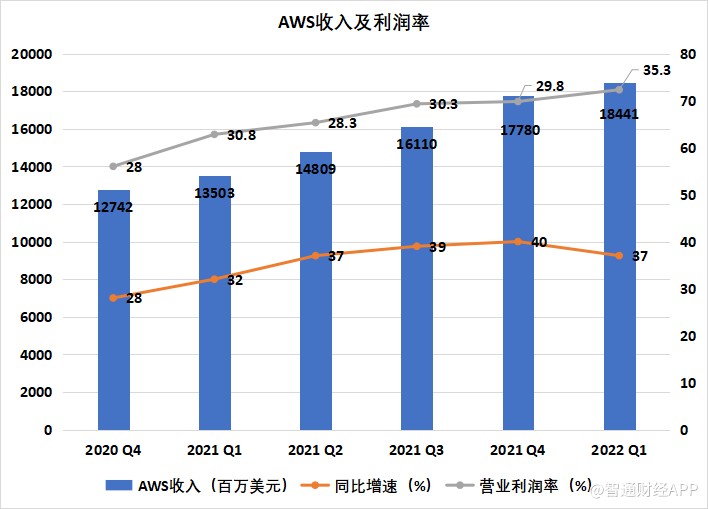

财报显示,一季度,AWS云业务净销售额为184.41亿美元,好于分析师预期的182.5亿美元,同比增长37%,不过,同比增速呈现出放缓迹象。

AWS为亚马逊贡献了大部分利润。一季度,AWS营业利润为65.18亿美元,同比增长37%,弥补了北美和国际部门的损失,因为这两个部门在一季度的营业亏损分别高达15.68亿美元、12.81亿美元。

值得注意的是,AWS营业利润率总体呈现出上升趋势,一季度达到35.3%的纪录高点。

数据来自:亚马逊财报

亚马逊客户承诺未来购买AWS产品的金额较上年激增68%,至889亿美元。在亚马逊核心电子商务业务放缓的情况下,这也是分析师仍看好AWS的原因。

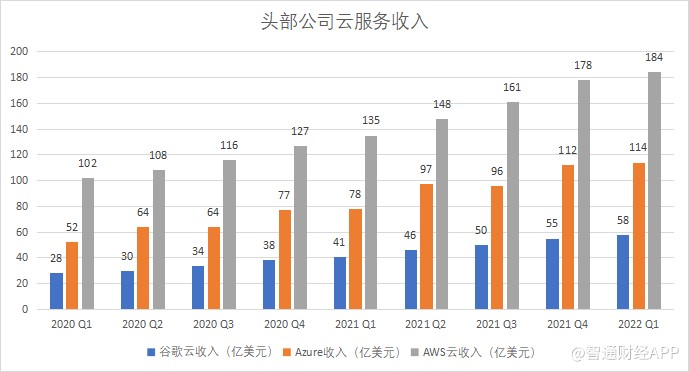

在云业务市场上,亚马逊(AMZN.US)仍遥遥领先竞争对手微软(MSFT.US)和谷歌(GOOGL.US)。据Gartner发布 2021 年全球云计算IaaS市场份额数据显示,亚马逊AWS份额高达38.92%,位居全球第一,微软Azure以21%的份额位居全球第二。

不过,根据微软刚刚公布的财报,微软Azure营收达114.5亿美元,同比增速约46%,成为微软收入绝对值最高,而且增速也最高的业务。

总体来看,亚马逊AWS仍是云市场“扛把子”,但也面临着激烈的竞争。

数据来自:各公司财报

总结

在通胀和疫情的冲击下,尽管云业务取得了不错的成绩,但仍难以掩盖亚马逊核心零售业务的糟糕表现。

亚马逊一季度业绩显然令人失望,并且第二季度的业绩展望也很疲弱。

亚马逊预计,第二季度净销售额为1160亿美元至1210亿美元,但低于分析师普遍预期的1250亿美元,且二季度可能再次出现亏损。该公司预计,二季度运营利润将从-10亿美元到30亿美元不等,远不及分析师普遍预期的68亿美元。

此外,随着消费者将恢复疫情前的消费习惯,且通胀可能会令消费者减少支出,再加上燃料价格和劳动力成本的上涨,这些因素都将对亚马逊未来的销售额和利润构成压力。亚马逊高管们表示,该公司正在观察消费者是否会减少购物以抵消通胀上涨的影响。

文章来自:智通财经

布莱恩说港美股

布莱恩说港美股